Descifrando la mentalidad del consumidor en 2026

Bienvenido a la edición de invierno 2025 del Consumer Pulse de dunnhumby.

Si has leído ediciones anteriores de nuestro Consumer Pulse, ya sabrás lo que puedes encontrar aquí. En 10 mercados europeos —Dinamarca, Francia, Alemania, Irlanda, Italia, Países Bajos, Noruega, España, Suecia y Reino Unido— encuestamos a miles de consumidores sobre diversos temas relacionados con su experiencia de compra de alimentación. Desde el cambio climático y la inteligencia artificial hasta la inflación y el valor, el Consumer Pulse lo abarca todo.

¿Habrán cambiado las actitudes desde la última vez que contactamos con los consumidores europeos? ¿O la estabilidad seguirá siendo la tendencia predominante? Descubrámoslo.

Menos estresados, pero aún preocupados: analizando la confianza del consumidor

Preguntar a los compradores cómo se sienten es una cosa; entender por qué podrían sentirse así es otra distinta. Antes de entrar en los resultados de nuestra última investigación, vale la pena dedicar un momento a explorar el contexto más amplio.

Desde 2008, el World Sentiment Index (WSI) y el World Uncertainty Index (WUI) han seguido de cerca la situación macroeconómica en 143 países. Utilizando datos de la Economist Intelligence Unit, el WSI y el WUI proporcionan una línea de tiempo clara sobre la evolución de las condiciones globales. En los gráficos que acompañan este informe, por ejemplo, es fácil ver el impacto de eventos como el COVID-19 o la crisis financiera de finales de la década de 2000.

Después de un inicio de década complicado, el sentimiento vuelve a mejorar. Sin embargo, la incertidumbre también está en aumento, alcanzando niveles sin precedentes.

También es relativamente fácil ver la clara separación que ahora existe entre el sentimiento y la incertidumbre. Tras los mínimos de la era COVID, el sentimiento ha seguido aumentando gradualmente en los últimos años, lo que indica un creciente optimismo. Sin embargo, esa subida lenta contrasta fuertemente con lo que vemos en el WUI. En los últimos 12 meses, la incertidumbre ha alcanzado niveles sin precedentes, muy por encima de los registrados durante la pandemia o la crisis bancaria.

La confianza tanto de los retailers como de los consumidores se recuperó rápidamente tras la pandemia, pero ahí es donde terminan las similitudes. Actualmente, la confianza de los consumidores queda bastante rezagada respecto a la de los retailers.

Ese enorme aumento de la incertidumbre también se está notando de forma notable. Si nos centramos en la zona euro, los datos de confianza del consumidor publicados por EuroStat —otro barómetro útil— muestran un descenso constante durante los últimos 12 meses. De manera crucial, esto coloca a los compradores en el lugar opuesto de los retailers; mientras que la confianza de ambas partes se desplomó durante la pandemia, el optimismo de los retailers se recuperó rápidamente y desde entonces se ha estabilizado. La confianza de los consumidores, por su parte, ha sido significativamente más volátil.

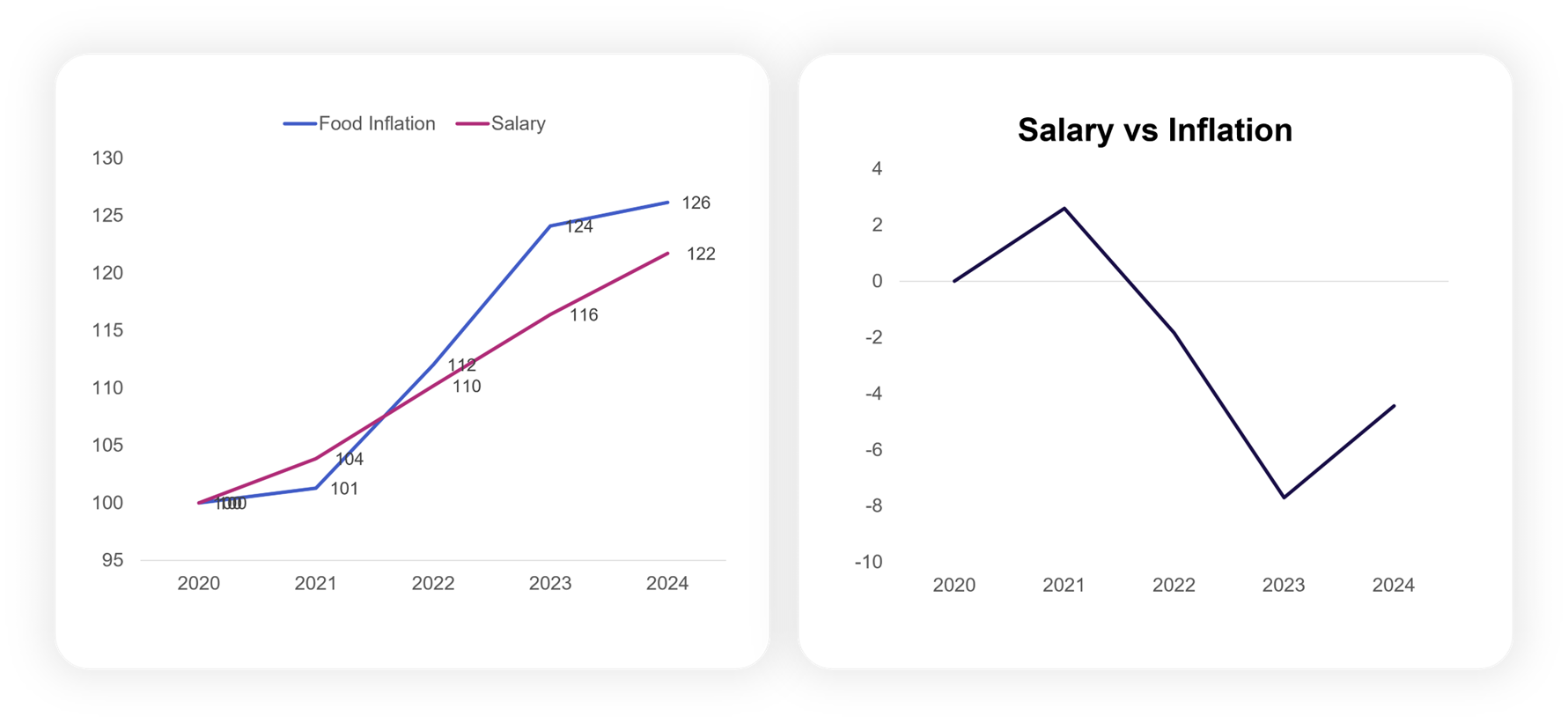

La disparidad entre la inflación alimentaria y el crecimiento salarial solo añadirá más presión. Entre 2020 y mediados de 2021, por ejemplo, el crecimiento salarial superó a la inflación de los alimentos en la zona euro. Desde entonces, esa dinámica se ha invertido, con el precio de los alimentos aumentando más rápido que los salarios. La brecha se ha reducido un poco desde 2023, pero no de manera destacada, lo que significa que el poder adquisitivo sin duda se ha visto afectado. Más adelante profundizaremos en lo que esto implica.

Aunque la brecha se haya reducido en los últimos dos años, la inflación alimentaria sigue superando con creces el crecimiento salarial. El impacto sobre el poder adquisitivo es innegable.

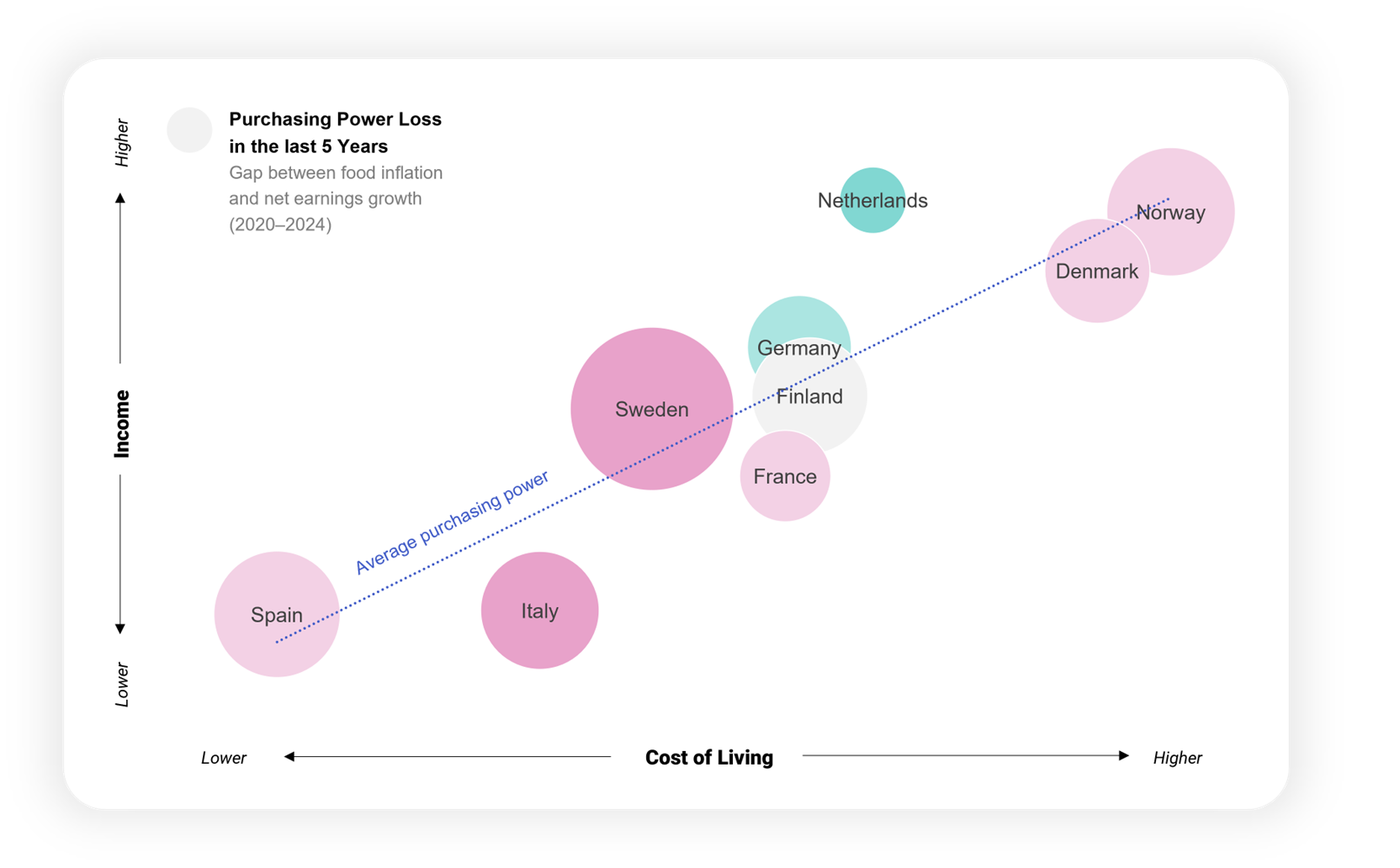

Por supuesto, no todos los países son iguales. Un análisis más detallado de los datos revela diferencias claras entre nuestros mercados europeos, algunos con mejor desempeño que otros en términos de gasto del consumidor.

Los consumidores holandeses parecen encontrarse en la mejor situación actualmente, con ingresos que superan ampliamente el coste de la vida. Por su parte, los alemanes también han estado relativamente protegidos frente al aumento de los costes, aunque el crecimiento salarial no ha sido tan marcado. En Italia y Francia, en cambio, la situación es inversa: en estos países, el poder adquisitivo es estructuralmente más bajo que en otros mercados.

Luego, están aquellos mercados que se sitúan en un punto intermedio. En España, Suecia, Dinamarca y Noruega, los ingresos y el coste de la vida están de alguna manera equilibrados. La vida puede no estar haciéndose más cómoda para los consumidores en estos lugares, pero tampoco significativamente peor. Excepto en Suecia, donde observamos la mayor pérdida de poder adquisitivo en los últimos 5 años (representada por el tamaño de la burbuja) entre estos mercados. La percepción es realidad, por supuesto; incluso cuando hay un equilibrio entre ingresos y costes, la dinámica de los últimos cinco años entre precios en aumento y salarios rezagados puede hacer que los consumidores se sientan “más pobres”, independientemente de la situación real.

En Países Bajos y Alemania, los salarios están aumentando más rápido que la inflación. En Italia y Francia, sin embargo, el crecimiento salarial va por detrás del coste de la vida.

Ese es el contexto, entonces, pero ¿cómo se traducen estas circunstancias en el momento de realizar la compra? Analicemos nuestros resultados para averiguarlo.

Ahorrar, darse un capricho y planificar: las prioridades del consumidor de cara a 2026

Con la incertidumbre en aumento y el poder adquisitivo bajo presión, es lógico empezar analizando los temas que más preocupan a los compradores.

En general, la situación se mantiene muy similar a la del verano. Los aranceles siguen siendo la principal preocupación, con dos tercios (67%) de los encuestados afirmando que les inquieta el posible impacto en el coste de su cesta de la compra. En torno a la mitad (48%) declaró que planea comparar más entre tiendas debido a la subida de precios, una postura que resulta fácil de comprender cuando una cifra casi idéntica (47%) teme que su supermercado habitual no les ofrezca los mejores precios.

La caída del poder adquisitivo se refleja claramente en las preocupaciones de los consumidores: el coste sigue siendo la principal inquietud para la mayoría de los compradores.

El medio ambiente es la segunda mayor preocupación de los compradores: la mitad de los encuestados (50%) afirma estar inquieta por el impacto del cambio climático en su cesta de la compra. Esta cifra ha aumentado ligeramente desde nuestra revisión de mitad de año, al igual que el número de personas que consideran que deberían comprar más en retailers que se preocupan por el medio ambiente y la comunidad (hasta el 44%)

Las preocupaciones por el impacto de los conflictos en Ucrania (48%) y en Oriente Medio (42%) se mantienen, aunque han disminuido ligeramente desde el verano.

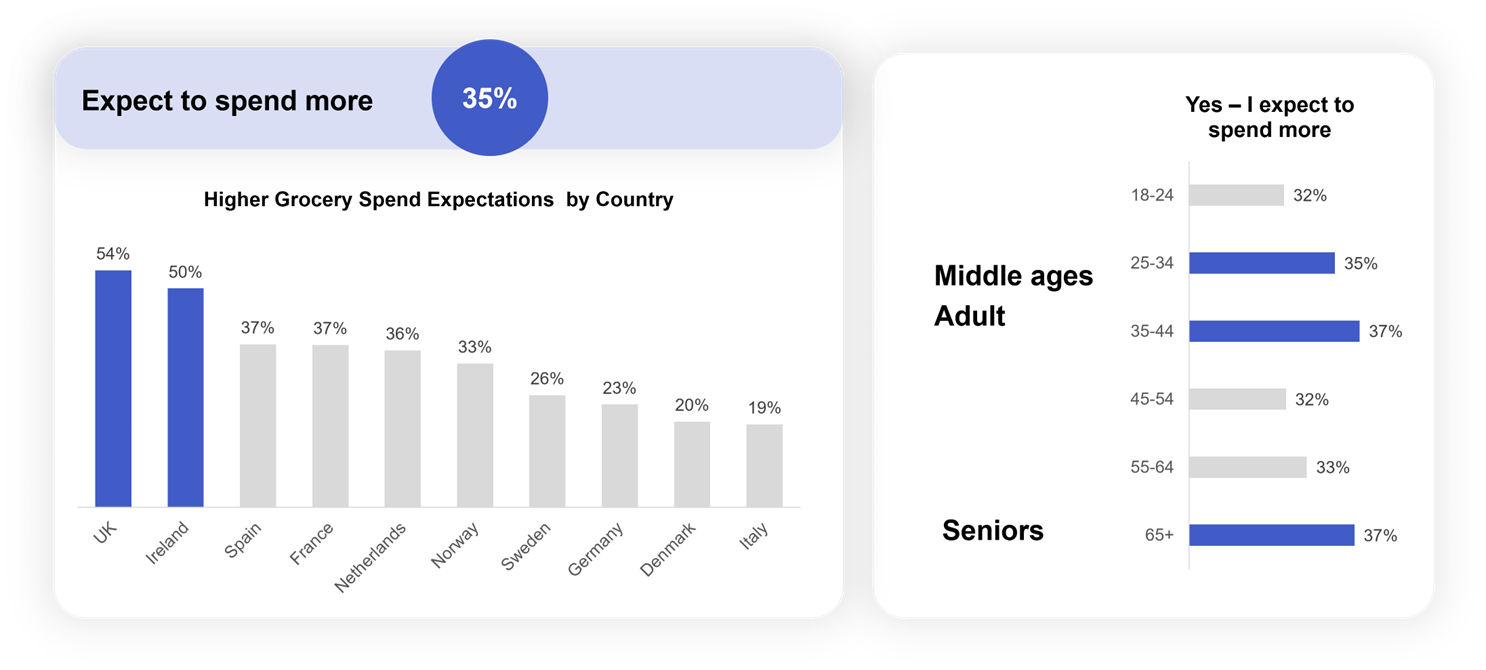

Dado que el coste continúa siendo la principal inquietud, no resulta especialmente sorprendente que muchos compradores esperen gastar más en alimentación durante los próximos seis meses. De media, alrededor de un tercio de los encuestados en Europa (35%) cree que los precios habrán aumentado para el verano de 2026. Reino Unido (54%) e Irlanda (50%) muestran los mayores niveles de preocupación, mientras que los compradores en Italia (19%) son los menos inquietos por posibles subidas de precios.

Los compradores de mediana edad y los sénior son los más pesimistas respecto a una posible subida del coste de la compra en los próximos seis meses.

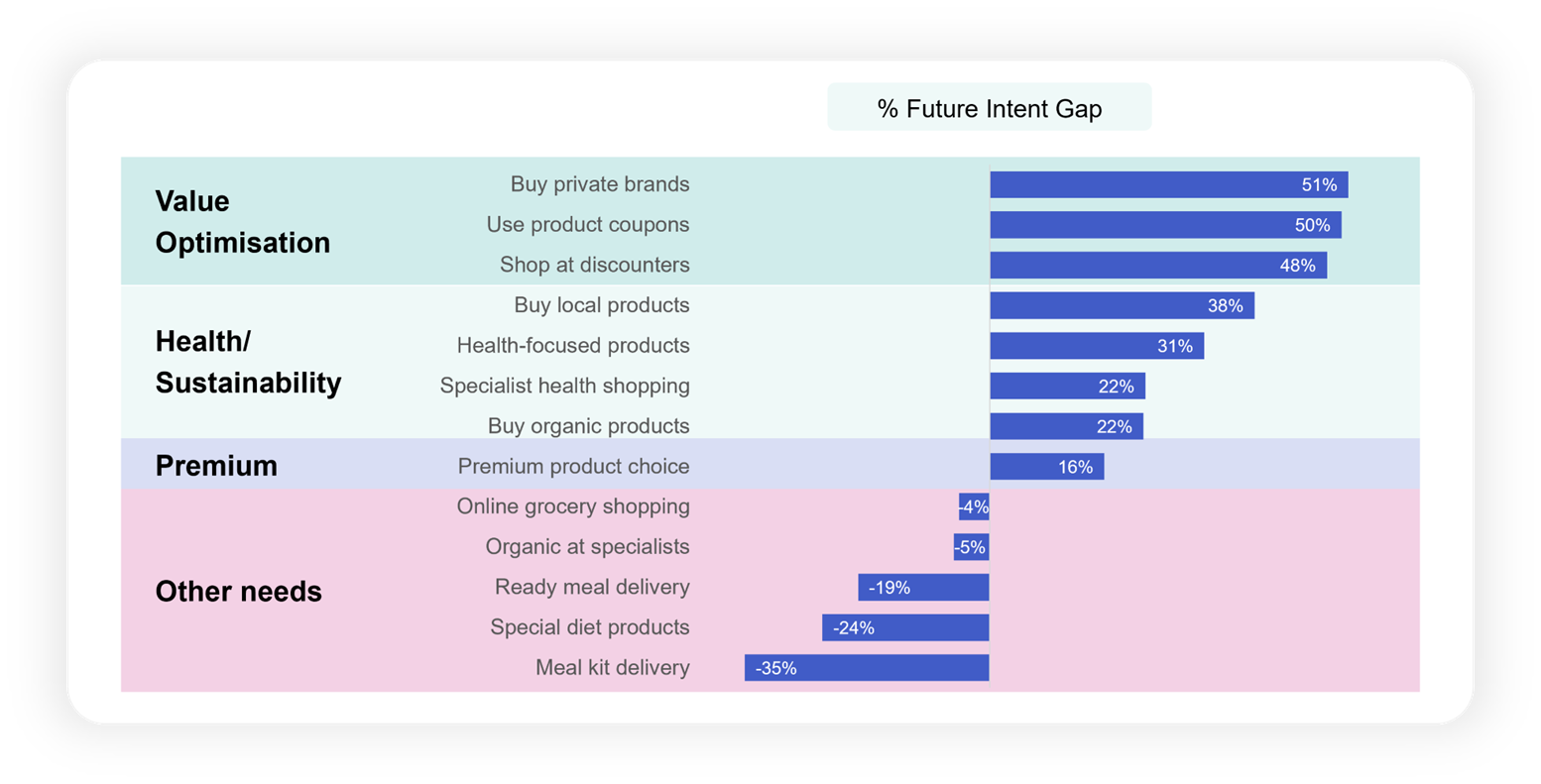

A pesar de que solo un tercio de los clientes espera que los precios suban, los comportamientos orientados al valor siguen muy presentes. A los encuestados se les pidió, a partir de una lista de acciones relacionadas con la compra, que indicaran cuáles ya están haciendo, cuáles planean seguir haciendo y cuáles planean empezar a hacer —y los resultados fueron claros.

Entre los comportamientos que los compradores planean empezar o continuar, el foco principal sigue siendo la optimización del valor: comprar marcas propias (51%), usar cupones (50%) y comprar en tiendas discount (48%). Estas fueron, con diferencia, las opciones más populares. A continuación, los encuestados afirman que están priorizando el bienestar y la sostenibilidad, con comportamientos como “comprar productos locales” (38%) o “buscar productos centrados en la salud” (31%) que también destacan en popularidad.

La intención de los compradores está claramente centrada en el valor: comprar marcas propias, usar cupones y acudir a tiendas discount son las acciones que con más probabilidad adoptarán en el futuro.

Es probable que otros comportamientos desaparezcan en los próximos meses. Los encuestados afirman que “recibir kits de comida a domicilio” (-35%), “comprar productos para dietas especiales” (-24%) y “recibir platos preparados a domicilio” (-19%) son, principalmente, las cosas que tienen más intención de dejar de hacer.

Sin embargo, aunque los compradores expresan con claridad sus planes actuales, eso no significa que no estén dispuestos a cambiar. Dependiendo de si la inflación sube o sigue bajando, los clientes tienen estrategias claras en mente, ajustando sus gastos para adaptarse a la realidad económica del momento.

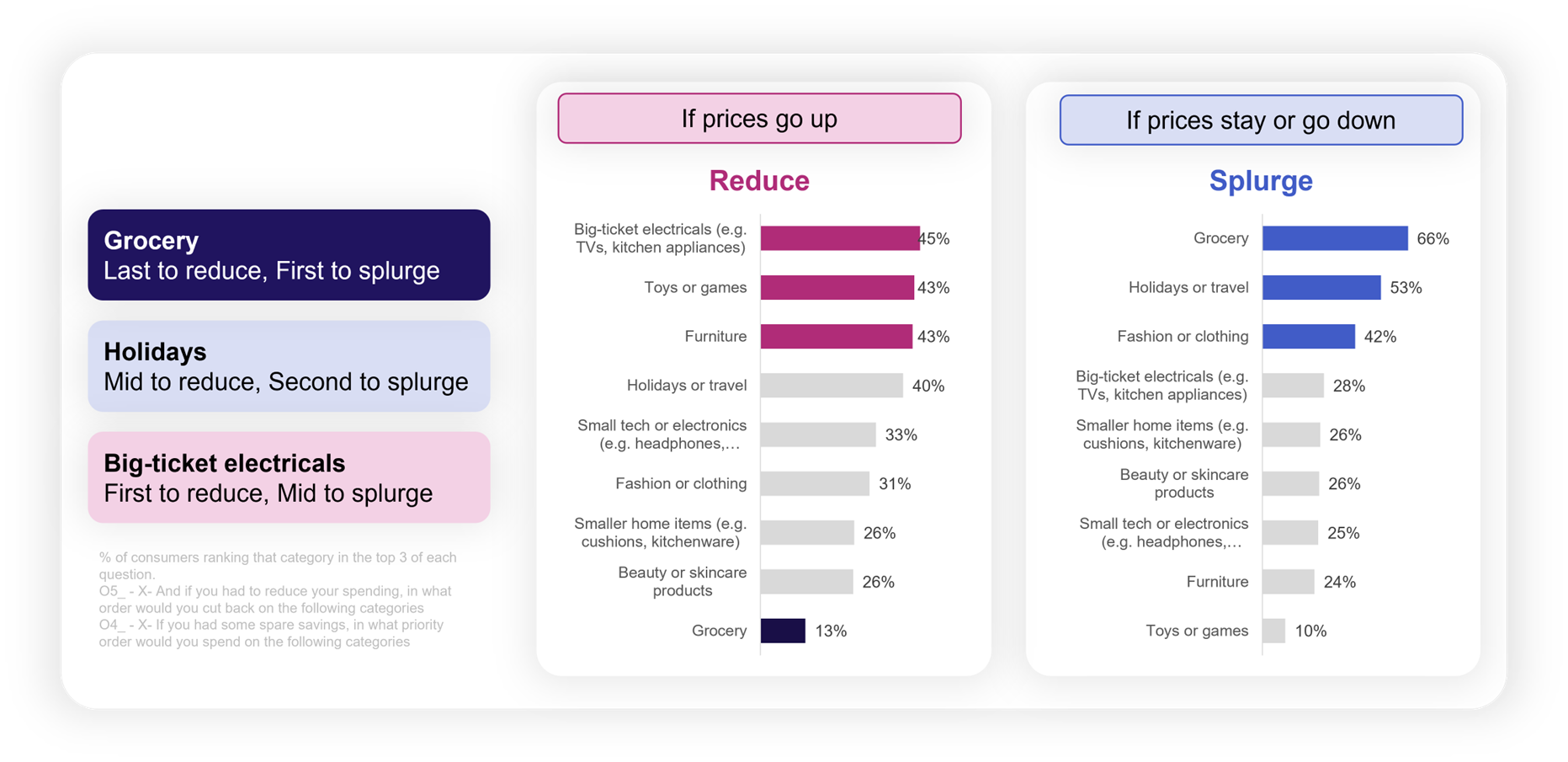

Para los retailers de alimentación, el panorama es sumamente positivo. Además de ser lo último en lo que los compradores están dispuestos a recortar, la alimentación es también el primer ámbito en el que elegirían darse un capricho. Ante la pregunta de cómo reaccionarían si los precios subieran, solo un 13% de los encuestados dijo que reduciría su gasto en alimentación, frente al 45% que haría lo mismo con productos electrónicos de alto precio y el 43% con juguetes o juegos.

Cuando los precios suben, los consumidores recortan en productos de alto valor y en viajes; si los precios bajan, se permiten más gastos en alimentación, vacaciones y moda.

Si los precios bajaran (o se mantuvieran estables), el 66% de los encuestados afirmó que la alimentación sería una de las categorías en las que elegirían gastarse más. En este contexto, la alimentación se sitúa por delante de las vacaciones y los viajes (53%) y de la moda o la ropa (42%).

¿Es esta una respuesta conservadora, en la que los compradores prefieren mantener bajo su nivel de gasto mientras se permiten algún pequeño lujo? ¿O indica realmente que consideran la alimentación una opción más atractiva que los viajes o la moda? No está del todo claro. Lo que sí sabemos es que —haya bonanza o incertidumbre económica— el sector de la alimentación está bien posicionado para el éxito.

IA en los lineales: ¿están los compradores empezando a adoptar la Inteligencia Artificial?

Llevamos ya algún tiempo preguntando a los clientes por sus actitudes hacia la IA. Hasta ahora, las respuestas habían sido relativamente tibias: habíamos visto cierto nivel de apoyo a la idea de usar IA al comprar alimentación, pero pocas señales de que estuviera ganando verdadera tracción. Sin embargo, los resultados de esta última oleada muestran que eso está empezando a cambiar.

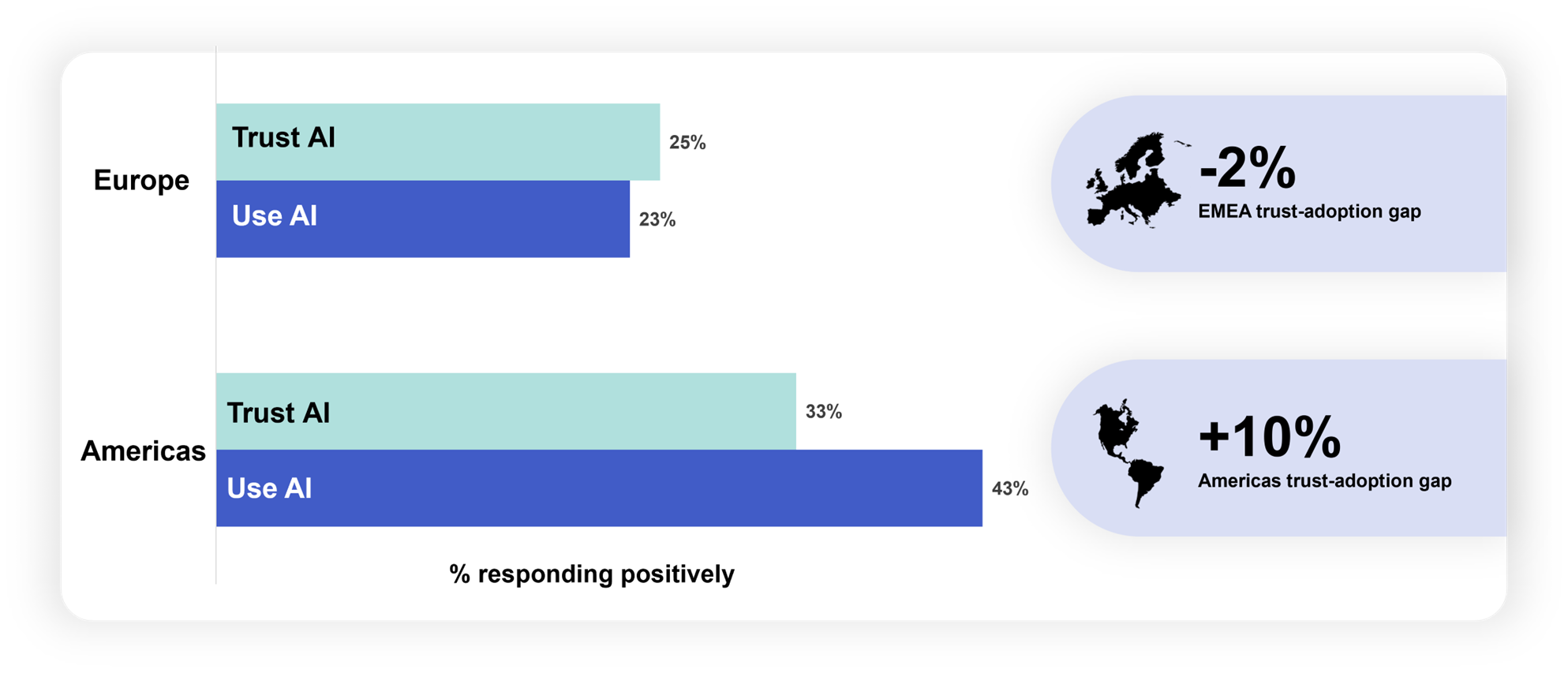

Actualmente, alrededor de una cuarta parte de los europeos (23%) utiliza la IA como parte de su compra de alimentación, una cifra que está bastante en línea con el nivel general de confianza en la IA (25%) en el continente1. Aunque Europa se sitúa por detrás de Estados Unidos tanto en uso (43%) como en confianza (33%), el hecho de que la brecha entre confianza y adopción sea mucho menor en Europa (2% frente al 10% en EE. UU.) resulta interesante: ¿reduce el uso de la IA la confianza? ¿O los europeos simplemente están dispuestos a utilizar una tecnología solo cuando confían plenamente en ella?

Más estadounidenses están utilizando la IA como parte de su rutina de compra de alimentación, pero la brecha entre confianza y adopción es significativamente mayor.

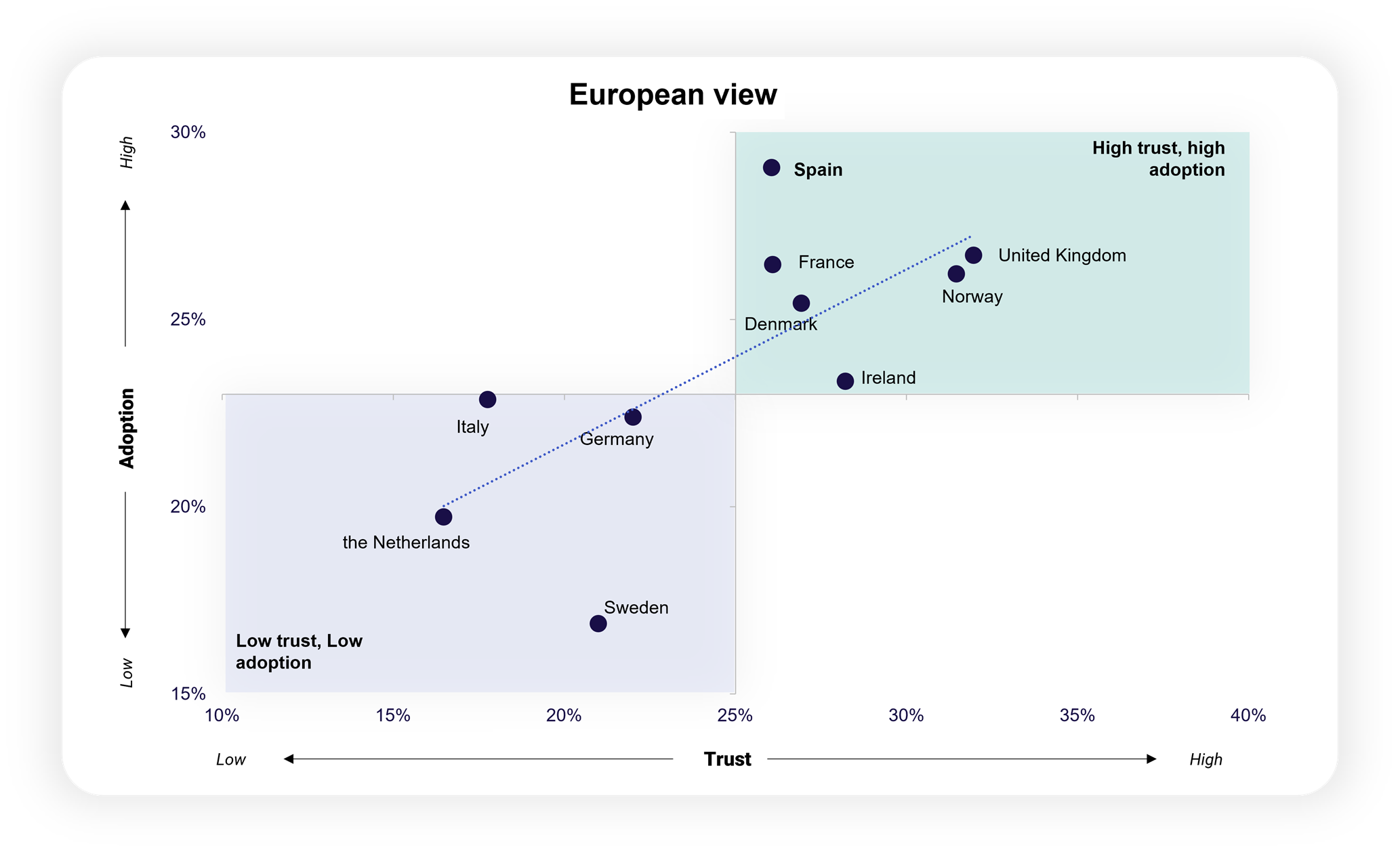

Si analizamos los países individualmente, es España la que lidera la adopción de IA en Europa. Los compradores españoles son los más propensos a utilizar IA (con una adopción cercana al 30%) y también muestran confianza por encima del promedio en la tecnología. Los compradores británicos son los que más confían en la IA, los holandeses los que menos, y solo un pequeño número de encuestados suecos afirmó utilizarla activamente.

En la mayoría de los países europeos, la confianza en la IA y su adopción tienden a ir de la mano. Suecia es la excepción: los compradores muestran una confianza relativamente alta en la IA, pero muy pocos la utilizan realmente

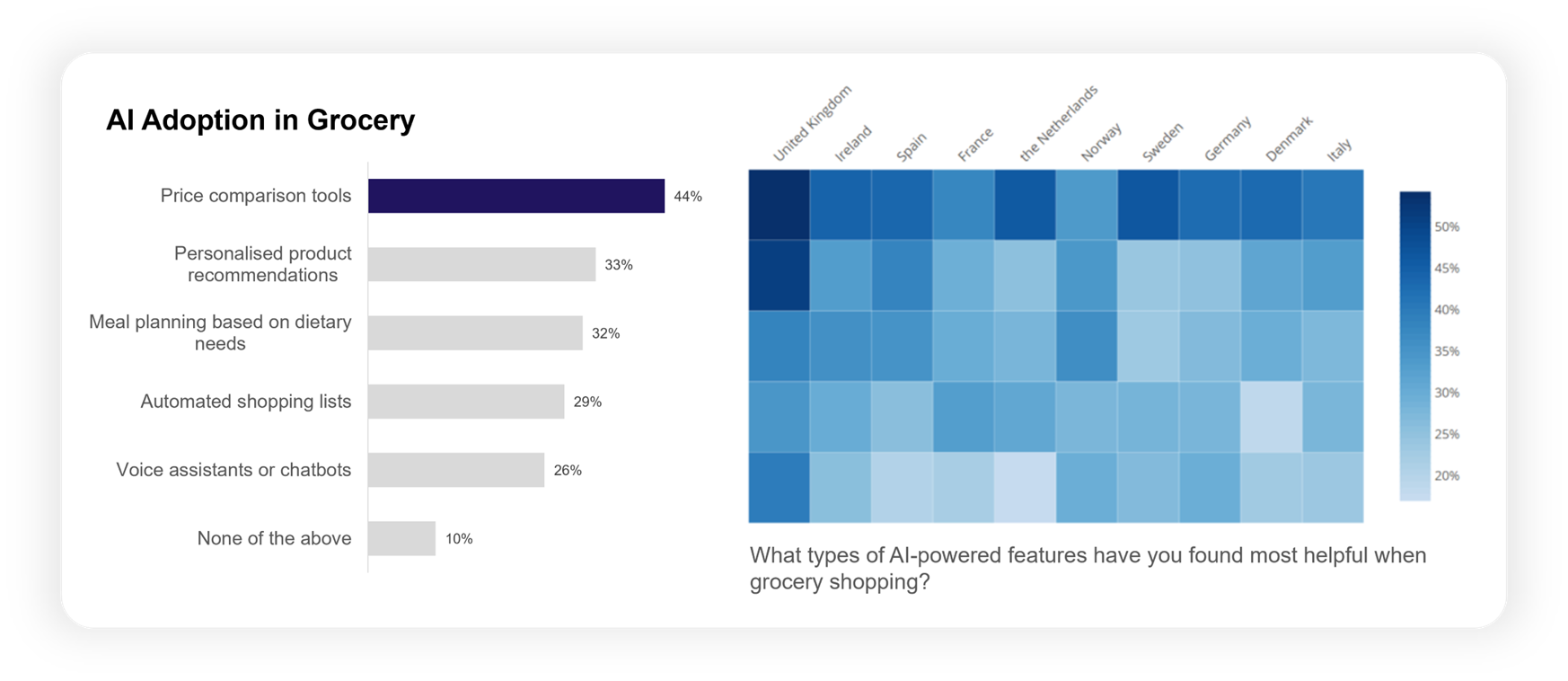

En cuanto a los casos de uso de la IA en la compra de alimentación, podemos volver a algunos de los temas tratados al inicio de este análisis. Casi la mitad (44%) de los compradores que han incorporado la IA a su rutina de compras la utilizan para comparar precios, lo que refleja las preocupaciones mencionadas anteriormente sobre si los encuestados están obteniendo el mejor valor de su retailer de confianza.

La IA se utiliza principalmente para comparar precios, pero los compradores han adoptado una variedad interesante de casos de uso.

Quizá en línea con sus preocupaciones por el aumento de los precios, los compradores británicos son los más propensos a afirmar que las herramientas de comparación de precios impulsadas por IA les resultan “útiles”, aunque estas aplicaciones son generalmente bien recibidas en toda Europa. Por su parte, los asistentes de voz y los chatbots son los que menos elogios reciben.

Más allá de un deseo inicial de ahorrar dinero, la IA se está utilizando principalmente como asesora. Un tercio de los compradores la emplea para generar recomendaciones de productos personalizadas (33%) o para elaborar planes de comidas específicos según la dieta (32%), con un número similar que la utiliza para crear su lista de la compra (29%). ¿Será 2026 el año en que el agentic commerce despegue de verdad? Eso está por verse, pero las bases claramente se están consolidando.

Tres imperativos de cara a 2026

Aquí finaliza nuestra última revisión con los compradores europeos de alimentación. ¿Qué hemos aprendido en el camino? Principalmente tres cosas, cada una con una implicación muy concreta para los retailers.

| Cómo están evolucionando las necesidades del consumidor | Cómo pueden responder los retailers |

|---|---|

| Menos estresados, pero aún preocupados La confianza del consumidor puede estar estabilizándose, pero las preocupaciones sobre el coste de la vida siguen presentes. Los comportamientos orientados al valor se mantienen en toda Europa. | Estar ahí para ellos Asegúrate estar presente para tus clientes más valiosos. Demuestra que comprendes sus preocupaciones y que mereces su confianza, desde los precios hasta el surtido. |

| Ahorrar y darse un capricho en distintas categorías Los compradores tienen claro dónde planean recortar y dónde quieren permitirse un gasto extra. La salud y la sostenibilidad importan, pero el valor sigue siendo lo primero. | Priorizar la amplitud sobre la profundidad Garantiza que los compradores tengan opciones a la hora de ahorrar o darse un capricho. Enfócate en el surtido y en la evolución de marcas propias para responder a sus necesidades. |

| Surge el comprador impulsado por IA Europa puede ir aún por detrás de Estados Unidos, pero la adopción de IA está creciendo, con España liderando. Los clientes utilizan la IA primero para ahorrar y después para simplificar la compra. | Enfocar los casos de uso de IA en el ahorro Impulsa tu propia adopción de IA siguiendo los comportamientos de los compradores: prioriza el ahorro, pero ofrece también herramientas útiles que faciliten la vida. |

Esta alineación con las necesidades del cliente no es solo algo deseable. El Barómetro de Preferencia del Retail (conocido como Retailer Preference Index a nivel internacional) uno de los otros programas globales de investigación de dunnhumby, ha demostrado una y otra vez que existe un valor comercial real en ayudar a los compradores a navegar por el mundo que les rodea.

Durante el último año, por ejemplo, hemos observado que aquellas cadenas con propuestas de valor claramente diferenciadas tienden a ganar una mayor cuota de mercado, capturar una porción más amplia del presupuesto mensual de los compradores y, quizás lo más importante, crecer más rápido.

Mantenerse cerca de lo que más importa a los compradores no es solo una buena práctica; es un camino comprobado hacia el éxito.

1 Global Public Opinion on AI Report, University of Toronto, calibrated with Pew Research Center results

TOPICS

RELATED PRODUCTS

Truly understand your Customers and unlock your Customer First transformation with Strategy Development, Research & Insights and Organisation Engagement

Unlock your Customer First transformationThe latest insights from our experts around the world