2026 vu par les consommateurs : ce qui guide leurs choix

Découvrez l’édition hiver 2025 du Consumer Pulse de dunnhumby, notre programme international qui scrute en continu les habitudes et besoins des consommateurs.

Si vous avez consulté les précédentes éditions du Consumer Pulse, vous savez déjà à quoi vous attendre. Dans dix marchés européens — Danemark, France, Allemagne, Irlande, Italie, Pays-Bas, Norvège, Espagne, Suède et Royaume-Uni — nous avons interrogé des milliers de consommateurs sur différents aspects de leur expérience d’achat alimentaire. Le Pulse aborde des thèmes variés, du changement climatique à l’intelligence artificielle, en passant par l’inflation et la perception de la valeur.

Les attitudes ont-elles évolué depuis notre dernière analyse des acheteurs européens, ou la stabilité reste-t-elle la tendance dominante ? Voyons cela.

Entre soulagement et préoccupations : où en est la confiance des Consommateurs

Interroger les consommateurs sur ce qu’ils ressentent est une chose ; comprendre pourquoi ils le ressentent en est une autre. Avant de présenter les résultats de cette nouvelle vague d’étude, il est utile de prendre un moment pour considérer le contexte plus large.

Depuis 2008, le World Sentiment Index (WSI) et le World Uncertainty Index (WUI) suivent l’évolution macroéconomique dans 143 pays. Basés sur les données de l’Economist Intelligence Unit, ces indices offrent une vision claire des conditions globales en constante évolution. Dans les visualisations correspondantes, on peut notamment observer l’impact d’événements tels que la COVID-19 ou la crise financière de la fin des années 2000.

Après un début de décennie difficile, le sentiment est reparti à la hausse. L’incertitude, cependant, grimpe également – atteignant même un niveau inédit.

On constate aussi une divergence marquée entre le sentiment et l’incertitude. Après les creux liés à la pandémie, le sentiment progresse régulièrement depuis quelques années, signe d’un optimisme croissant. Cette remontée modérée contraste fortement avec le WUI : sur les 12 derniers mois, l’incertitude a atteint un niveau sans précédent – bien supérieur à celui observé pendant la pandémie ou la crise bancaire.

La confiance des distributeurs et des consommateurs avait rebondi rapidement après la pandémie, mais la similarité s’arrête là. La confiance des consommateurs reste largement inférieure à celle des distributeurs

Cette flambée d’incertitude se fait également sentir. En nous concentrant sur la zone euro, les données de confiance des consommateurs publiées par Eurostat - un indicateur particulièrement utile - montrent une baisse régulière depuis 12 mois. Cette tendance contraste fortement avec celle des distributeurs : si la confiance des deux groupes avait chuté lors de la pandémie, l’optimisme des distributeurs a rapidement rebondi et se stabilise depuis. La confiance des consommateurs, en revanche, reste beaucoup plus volatile.

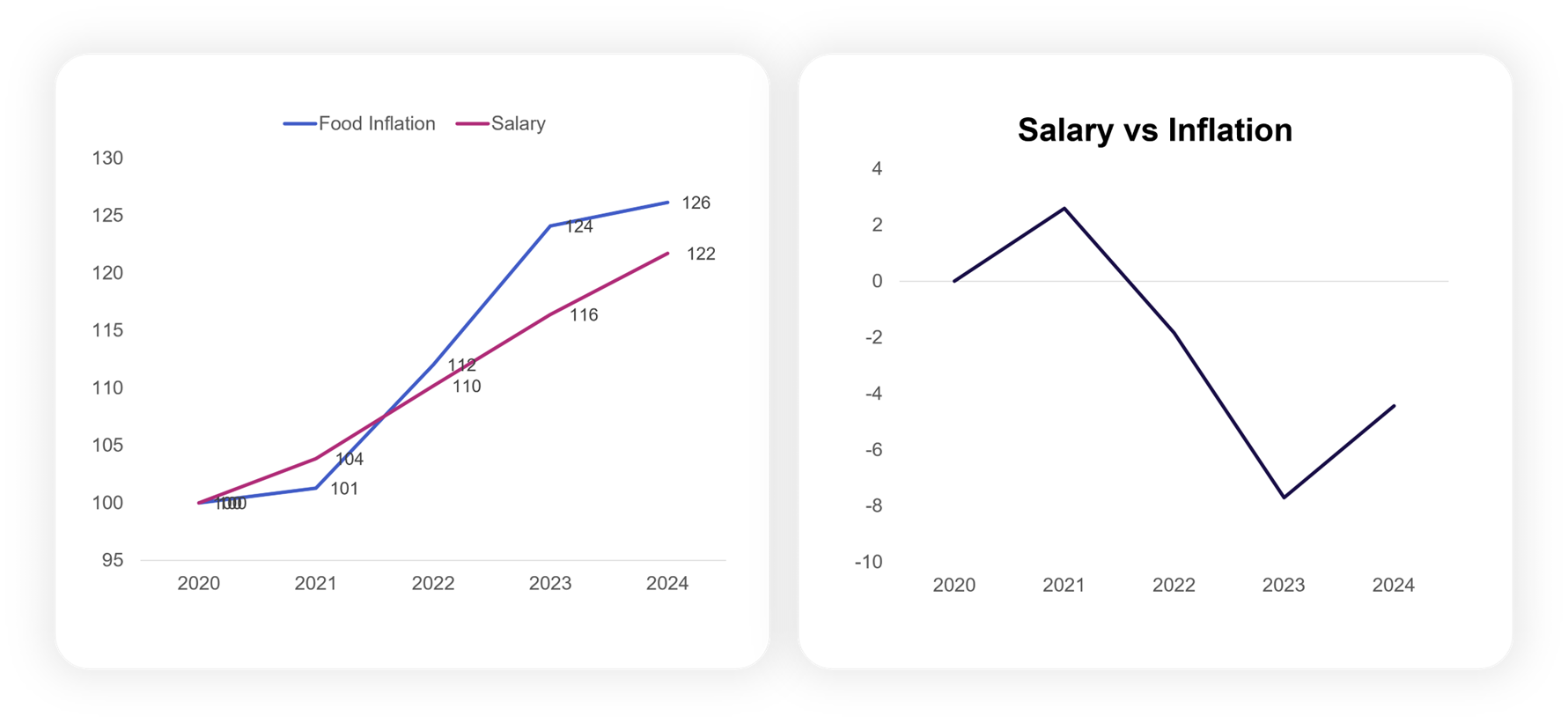

L’écart entre l’inflation alimentaire et la croissance des salaires ne fait qu’aggraver la situation. Entre 2020 et la mi-2021, la croissance salariale dépassait l’inflation alimentaire dans la zone euro. Depuis, la dynamique s’est inversée : le coût de l’alimentation augmente plus vite que les salaires. L’écart s’est légèrement réduit depuis 2023, mais pas suffisamment pour éviter une perte de pouvoir d’achat. Nous y reviendrons plus en détail.

Bien que l’écart se soit réduit au cours des deux dernières années, l’inflation alimentaire continue de dépasser largement la croissance des salaires. L’impact sur le pouvoir d’achat est indéniable.

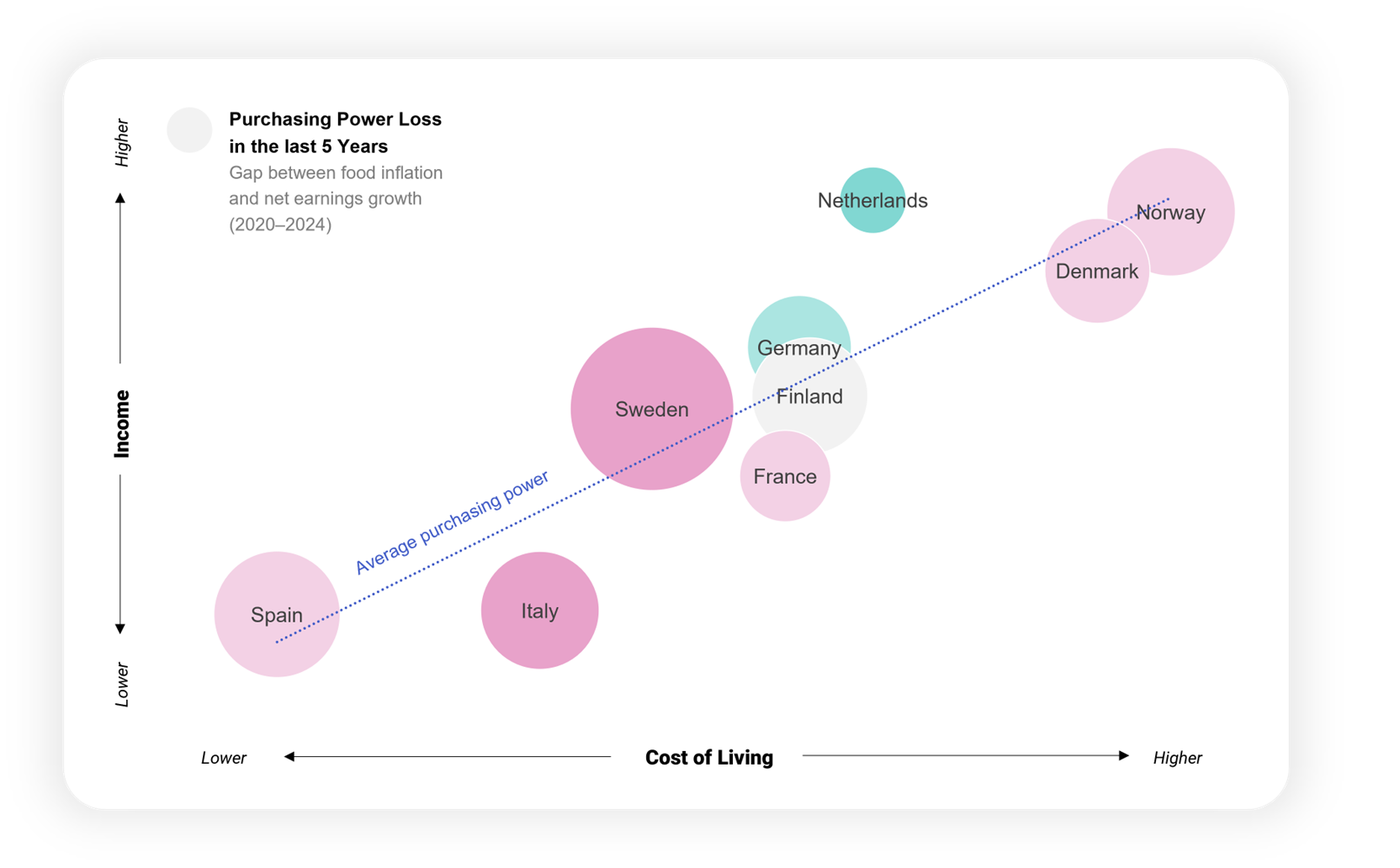

Tous les pays ne se ressemblent pas, évidemment. Une analyse plus approfondie révèle des écarts significatifs entre les marchés européens, certains s’en sortant nettement mieux que d’autres en matière de pouvoir d’achat.

Les consommateurs néerlandais semblent actuellement les mieux lotis, avec des revenus progressant bien plus vite que le coût de la vie. Les consommateurs allemands bénéficient d’une situation similaire, bien que la croissance salariale y soit moins marquée. En Italie et en France, la dynamique est inverse : le pouvoir d’achat y demeure structurellement plus faible que dans les autres marchés.

D’autres marchés se situent en position intermédiaire. En Espagne, en Suède, au Danemark et en Norvège, les revenus et le coût de la vie restent relativement équilibrés. La situation des consommateurs n’y s’améliore pas, mais ne s’aggrave pas non plus. La Suède fait exception : elle affiche la plus forte perte de pouvoir d’achat de ces cinq dernières années (représentée par la taille des bulles). La perception reste néanmoins essentielle : même lorsque les indicateurs semblent équilibrés, la dynamique cumulée de hausse des prix et de stagnation salariale sur cinq ans peut donner aux consommateurs le sentiment d’être plus pauvres qu’ils ne le sont réellement.

Les salaires augmentent plus rapidement que l’inflation aux Pays-Bas et en Allemagne. En Italie et en France, en revanche, la croissance salariale reste en deçà du coût de la vie.

Voilà donc le contexte – mais comment ces conditions se traduisent-elles en magasin ? Découvrons maintenant les résultats du Consumer Pulse.

Économiser, se faire plaisir et anticiper : les choix clés des consommateurs en 2026

Dans un contexte d’incertitude croissante et de pouvoir d’achat sous pression, il est logique de commencer par les principales préoccupations des consommateurs.

De manière générale, la situation reste similaire à celle observée cet été. Les prix demeurent la principale préoccupation : deux tiers (67 %) des répondants du Consumer Pulse s’inquiètent de leur impact potentiel sur leur panier alimentaire. Environ la moitié (48 %) estiment devoir comparer davantage les enseignes en raison de la hausse des prix - une attitude compréhensible, d’autant que 47 % craignent que leur enseigne actuelle ne propose pas les meilleurs tarifs.

La baisse du pouvoir d’achat se reflète clairement dans les préoccupations: le coût reste le sujet dominant pour la majorité des consommateurs.

L’environnement arrive en deuxième position : 50 % des consommateurs déclarent une inquiétude croissante quant à l’impact du changement climatique sur leurs courses alimentaires. Ce chiffre a légèrement augmenté par rapport au milieu de l’année, tout comme la proportion de personnes estimant devoir davantage acheter auprès d’enseignes engagées pour l’environnement et la communauté (44 %).

Les préoccupations liées aux conflits en Ukraine (48 %) et au Moyen-Orient (42 %) persistent, tout en diminuant légèrement depuis l’été.

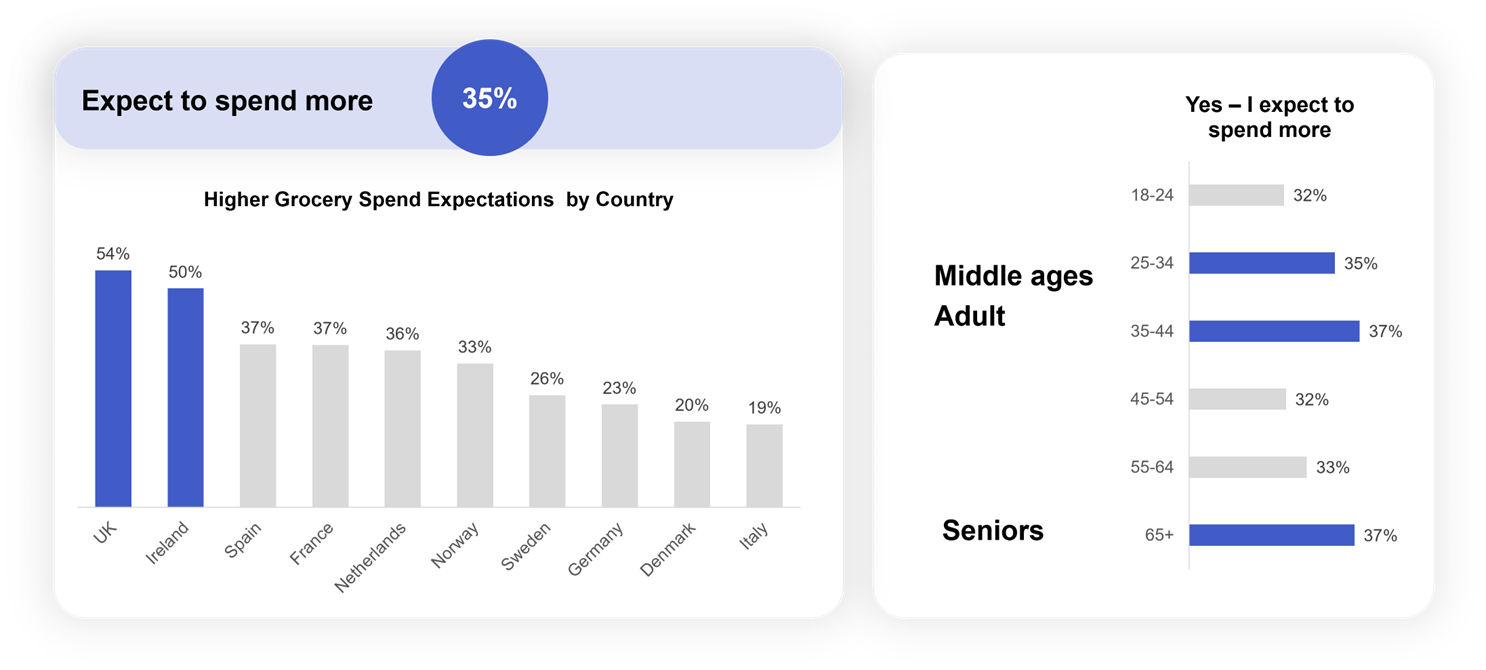

Sans surprise, la majorité des consommateurs s’attendent à dépenser davantage pour leurs courses au cours des six prochains mois. En moyenne, un tiers des répondants (35 %) estiment que les prix auront augmenté d’ici l’été 2026. Le Royaume-Uni (54 %) et l’Irlande (50 %) se distinguent, tandis que l’Italie (19 %) se montre la moins inquiète.

Les acheteurs d’âge moyen et les seniors sont les plus pessimistes quant à une augmentation du coût des courses alimentaires au cours des six prochains mois.

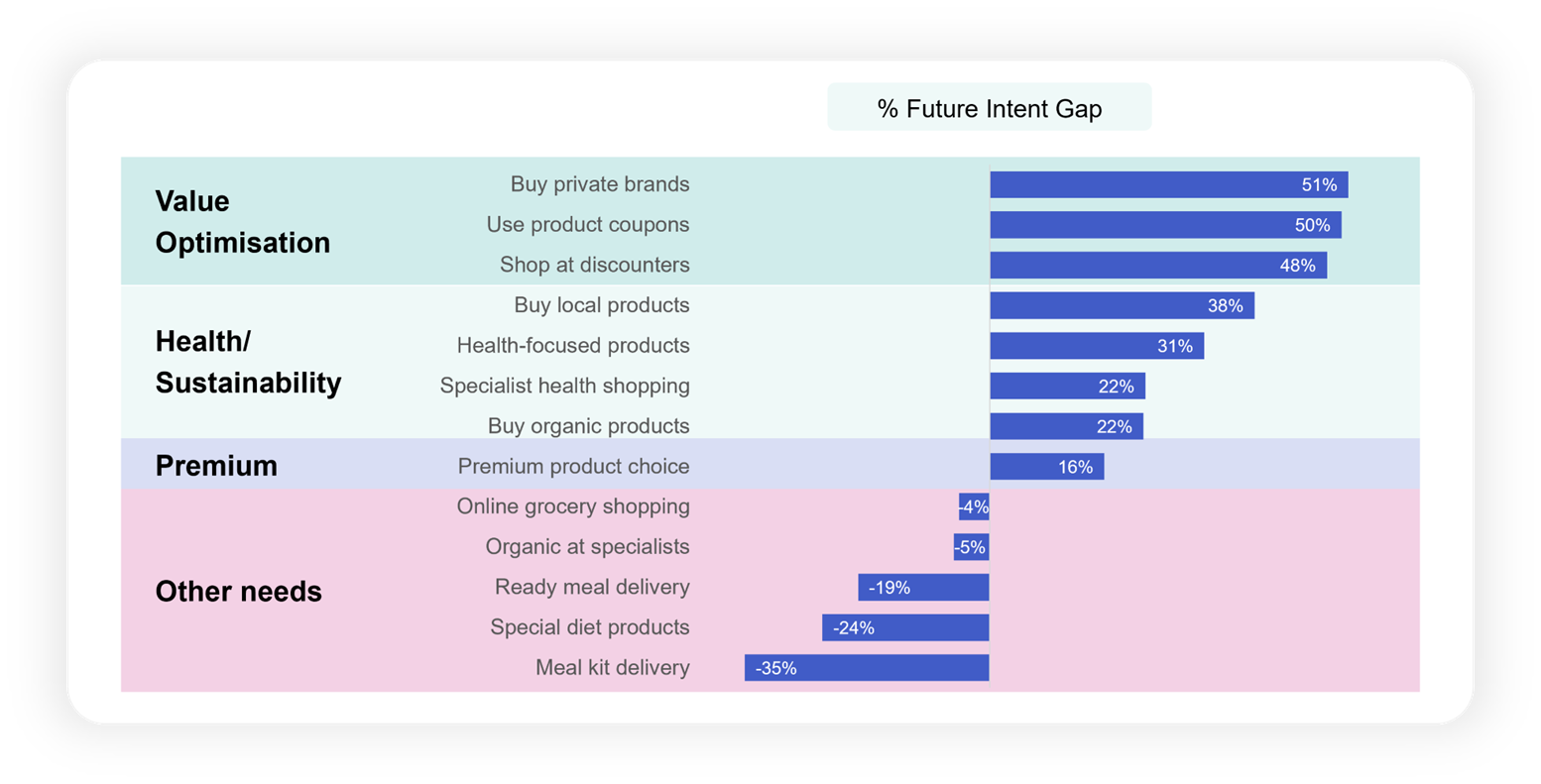

Même si seulement un tiers des consommateurs s’attendent à une hausse des prix, les comportements orientés vers la recherche de valeur restent très présents. À partir d’une liste d’actions liées aux achats, nous avons demandé aux répondants ce qu’ils faisaient déjà, ce qu’ils prévoyaient de continuer à faire et ce qu’ils envisageaient de commencer - et les résultats sont sans équivoque.

Parmi les comportements que les consommateurs prévoient de commencer ou de poursuivre, l’accent reste clairement mis sur l’optimisation de la valeur : « acheter des marques de distributeur » (51 %), « utiliser des coupons » (50 %) et « faire ses courses chez les discounters » (48 %) sont de loin les choix les plus populaires. Viennent ensuite des comportements davantage orientés vers le bien-être et la durabilité, tels que « acheter local » (38 %) ou « choisir des produits axés sur la santé » (31 %), également largement adoptés.

L’intention d’achat reste fortement axée sur la valeur : acheter des marques de distributeur, utiliser des coupons et fréquenter les discounters sont les actions les plus susceptibles d’être adoptées à l’avenir.

D’autres comportements devraient s’estomper dans les mois à venir. Les répondants indiquent que « se faire livrer des box repas » (-35 %), « acheter des produits alimentaires spéciaux pour régimes particuliers » (-24 %) et « se faire livrer des plats préparés » (-19 %) font partie des pratiques qu’ils arrêteront le plus probablement.

Les consommateurs sont clairs sur leurs intentions, mais prêts à ajuster leurs comportements en fonction de l’évolution de l’inflation : ils sont prêts à moduler leurs dépenses en fonction de la réalité économique.

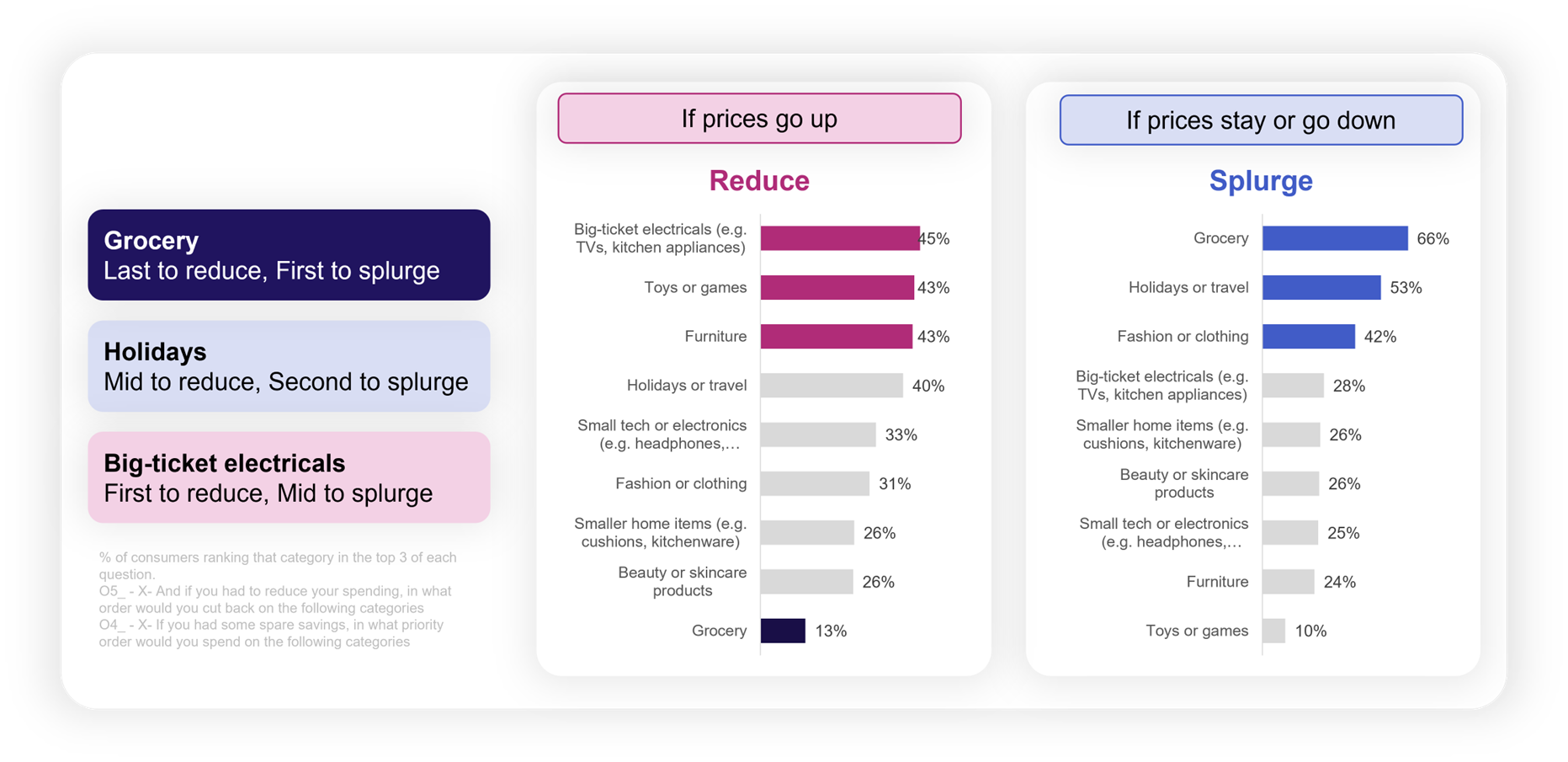

Pour les distributeurs alimentaires, les perspectives sont globalement positives. L’alimentaire est le dernier poste sur lequel les consommateurs sont prêts à réduire leurs dépenses – mais aussi le premier sur lequel ils seraient susceptibles d’augmenter leurs dépenses. Si les prix augmentaient, seuls 13 % réduiraient leur budget alimentaire, contre 45 % pour l’électronique et 43 % pour les jouets/jeux.

Lorsque les prix augmentent, les consommateurs réduisent leurs dépenses pour les articles coûteux et les voyages ; si les prix baissent, ils se permettent de dépenser davantage en produits alimentaires, voyages et mode.

Si les prix baissaient ou restaient stables, 66 % déclarent qu’ils dépenseraient davantage en alimentation – devant les voyages (53 %) et l’habillement (42 %).

Il reste difficile de déterminer si les consommateurs privilégient l’alimentaire par prudence, afin de limiter leurs dépenses globales tout en s’autorisant quelques plaisirs, ou s’ils trouvent réellement l’alimentaire plus attractif que la mode ou les voyages. Quoi qu’il en soit, en période de croissance comme de ralentissement, l’alimentaire reste bien positionné.

Dans les allées avec l’IA : quel niveau d’adoption chez les consommateurs ?

Nous interrogeons les consommateurs sur l’IA depuis un certain temps. Jusqu’ici, les réponses étaient plutôt tièdes : un certain intérêt, mais peu d’adoption réelle. Les résultats de cette nouvelle vague du Consumer Pulse révèlent cependant un changement notable.

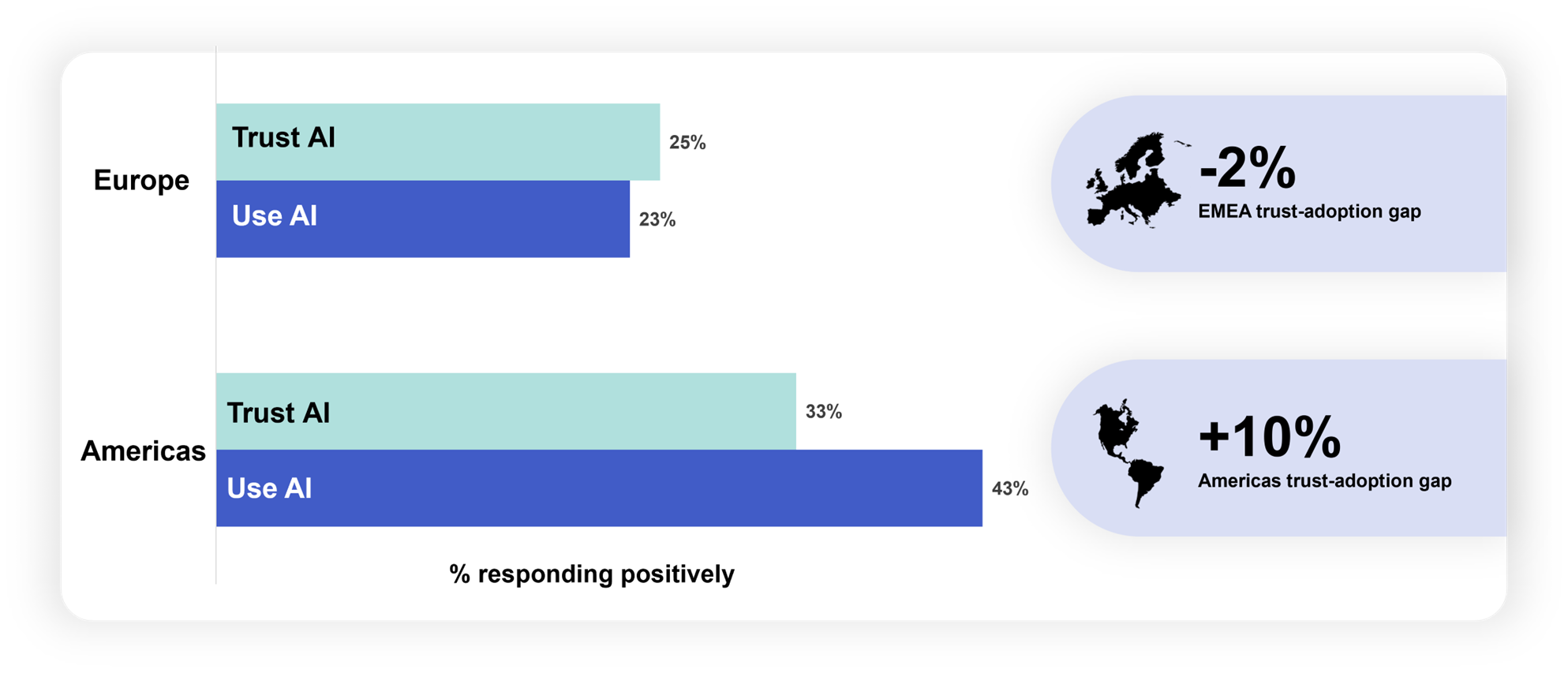

Aujourd’hui, environ un quart des Européens (23 %) utilisent l’IA dans leur parcours d’achat alimentaire, un chiffre proche du taux de confiance envers cette technologie (25 %)1. L’Europe reste derrière les États-Unis en matière d’usage (43 %) et de confiance (33 %), mais l’écart entre usage et confiance est beaucoup plus faible en Europe (2 % contre 10 % aux États-Unis). L’usage réduit-il la confiance, ou les Européens n’adoptent-ils une technologie que lorsqu’ils lui font confiance ?

Davantage d’Américains utilisent l’IA dans leur routine d’achat alimentaire, mais l’écart entre confiance et adoption y est nettement plus large.

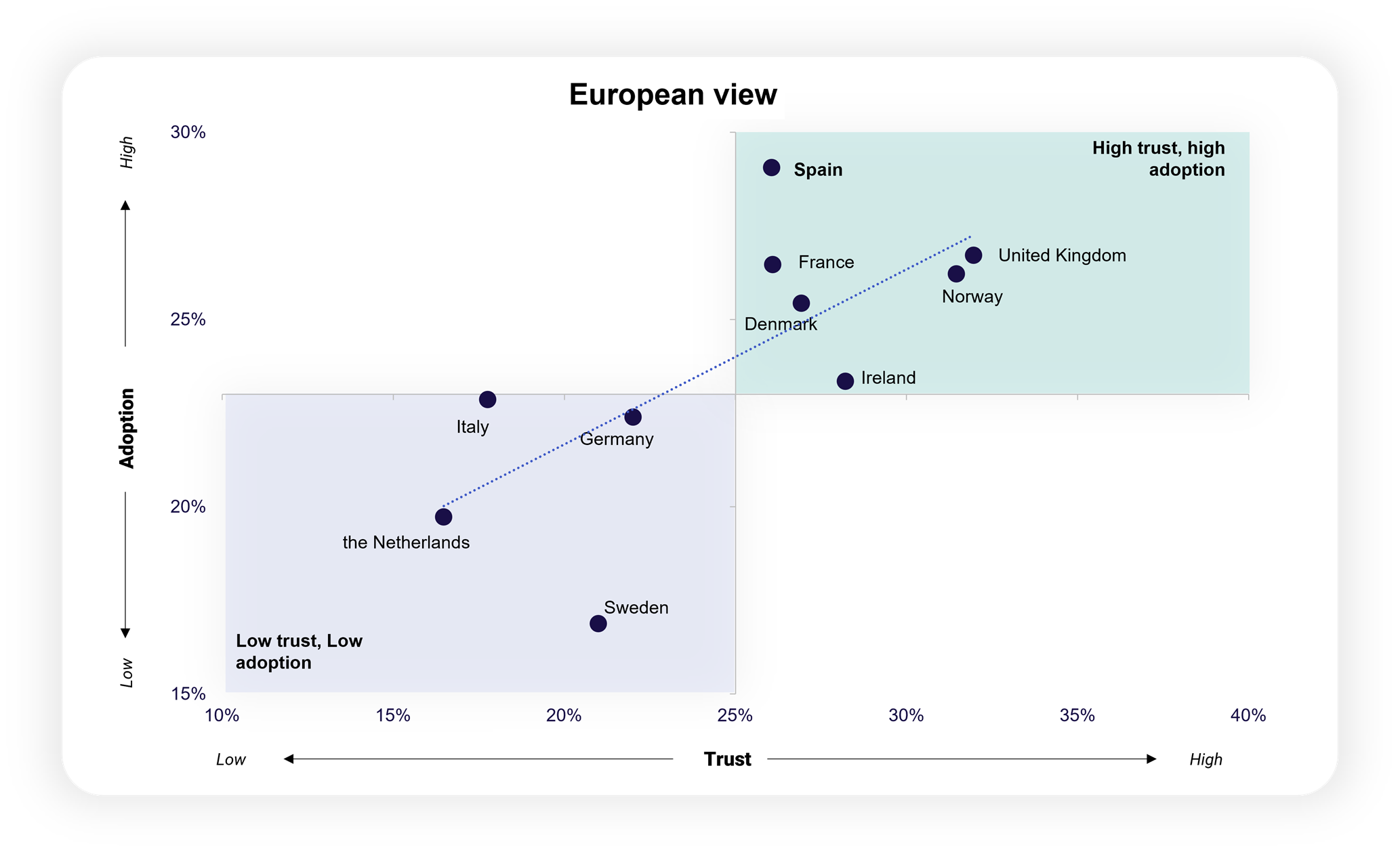

En analysant les pays individuellement, l’Espagne se distingue en Europe pour l’adoption de l’IA. Les consommateurs espagnols sont les plus nombreux à l’utiliser (près de 30 %) et affichent une confiance supérieure à la moyenne. Les Britanniques sont les plus confiants dans l’IA, les Néerlandais les moins confiants, tandis que seuls quelques Suédois déclarent en faire usage.

Dans la plupart des pays européens, la confiance envers l’IA et son adoption ont tendance à s’aligner. La Suède fait figure d’exception : les consommateurs y font relativement confiance à l’IA, mais très peu l’utilisent réellement.

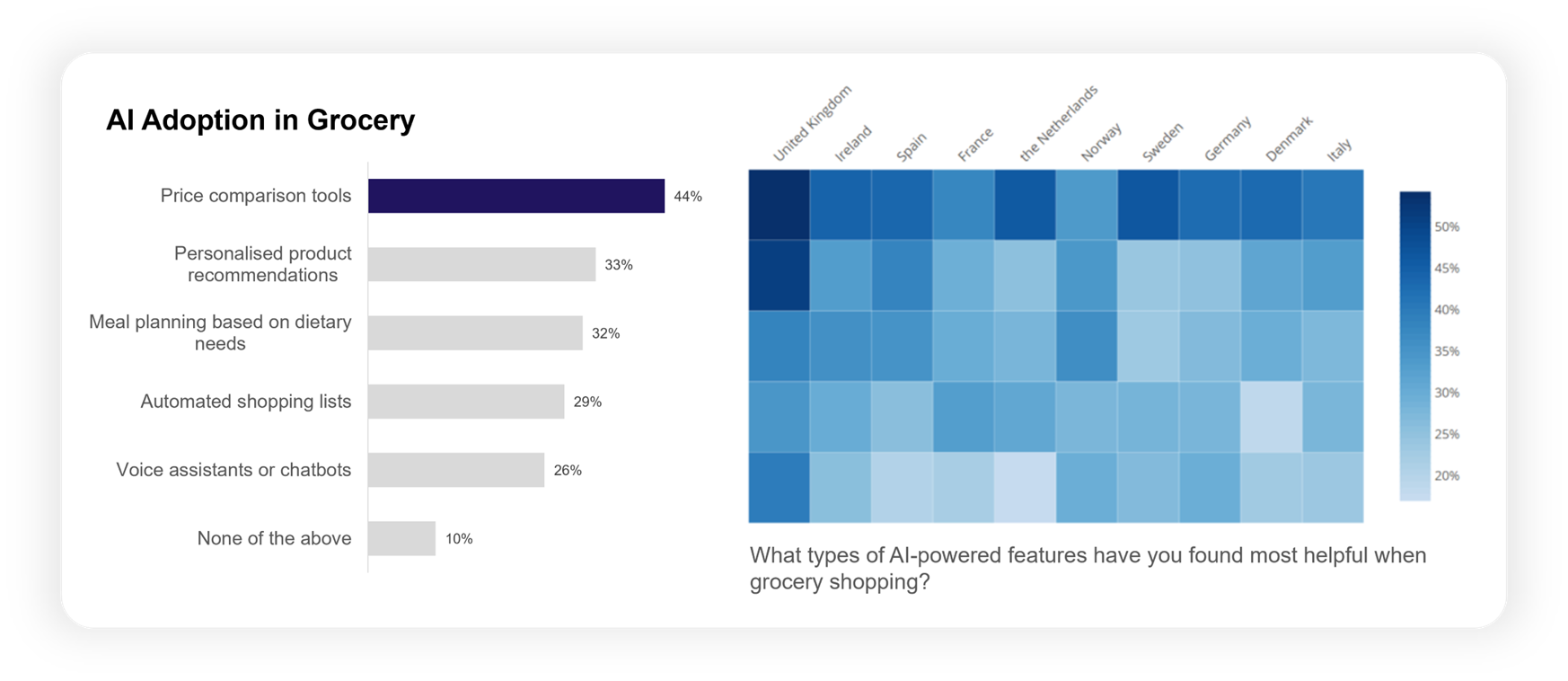

Concernant les cas d’usage de l’IA dans l’alimentaire, on retrouve certains des thèmes abordés au début de cette analyse. Un peu moins de la moitié (44 %) des consommateurs ayant intégré l’IA dans leurs achats l’utilisent pour comparer les prix, reflétant leurs préoccupations quant au fait d’obtenir la meilleure valeur possible auprès de leur enseigne.

L’IA est utilisée principalement pour comparer les prix, mais les consommateurs ont adopté une large variété d’usages complémentaires.

Les consommateurs britanniques, particulièrement sensibles aux prix, sont les plus nombreux à juger ces outils utiles. En revanche, les assistants vocaux et les chatbots recueillent moins d’évaluations positives.

Au delà d’un premier désir de réaliser des économies, l’IA joue un rôle de conseiller. Un tiers des consommateurs l’utilisent pour obtenir des recommandations personnalisées (33 %) ou des recettes adaptées à leur régime (32 %). Une proportion similaire l’utilise pour générer une liste de courses (29 %). 2026 sera-t-elle l’année de l’avènement du commerce agentique ? Difficile à dire, mais les bases sont clairement posées.

Trois impératifs pour aborder 2026

Alors, que retenir de cette nouvelle analyse des consommateurs européens ? Trois enseignements majeurs se dégagent, chacun impliquant une action spécifique pour les distributeurs.

| Évolution des besoins consommateurs | Comment les distributeurs peuvent y répondre |

|---|---|

| Moins stressés, mais toujours inquiets La confiance des consommateurs se stabilise, mais les préoccupations liées au coût de la vie dominent. Les comportements orientés valeur perdurent. | Soyez là pour eux Soyez présents pour vos clients les plus importants. Montrez-leur que vous comprenez leurs préoccupations et que vous méritez leur confiance, tant sur les prix que sur l’assortiment. |

| Économiser et se faire plaisir selon les catégories Les consommateurs savent clairement sur quoi ils réduiront ou augmenteront leurs dépenses. La santé et la durabilité comptent, mais la valeur prime. | Offrez du choix plutôt que de la spécialisation Veillez à ce que les consommateurs disposent d’options leur permettant à la fois d’économiser et de se faire plaisir. Mettez l’accent sur l’étendue de l’offre et sur l’évolution des marques de distributeur pour répondre à leurs besoins. |

| Vers l’acheteur augmenté : l’IA au service des courses L’Europe reste en retrait par rapport aux Amériques, mais l’adoption progresse, portée principalement par l’Espagne. Les consommateurs utilisent l’IA d’abord pour réaliser des économies, puis pour simplifier leur parcours d’achat. | Concentrez les usages de l’IA sur les économies Accélérez votre adoption de l’IA en suivant les comportements des consommateurs : misez sur les économies tout en leur proposant des outils utiles qui simplifient leur quotidien. |

Cet alignement avec les besoins des consommateurs n’est pas qu’un simple « plus ». Le Baromètre dunnhumby (Retailer Preference Index), l’un des autres programmes mondiaux de recherche de dunnhumby, démontre à maintes reprises la valeur commerciale réelle de l’accompagnement des clients dans leur parcours d’achat.

Cette année encore, les enseignes offrant une valeur clairement différenciée remportent une plus grande part de marché, captent une part plus élevée du budget mensuel des consommateurs — et, surtout, affichent une croissance supérieure.

Rester proche de ce qui compte réellement pour les consommateurs n’est donc pas seulement une bonne pratique: c’est une voie éprouvée vers le succès.

1 Global Public Opinion on AI Report, University of Toronto, calibrated with Pew Research Center results

TOPICS

RELATED PRODUCTS

Truly understand your Customers and unlock your Customer First transformation with Strategy Development, Research & Insights and Organisation Engagement

Unlock your Customer First transformationThe latest insights from our experts around the world