Rentabilité e-commerce : Comment aborder la problématique avec une approche centrée client ?

Avec la croissance du e-commerce alimentaire liée au contexte de la pandémie, les distributeurs du monde entier sont maintenant confrontés à un nouveau défi : comment rendre ce canal rentable ? Dans ce premier article d’une série de deux, Dave Clements, Global Head of Retail et Sandrine Devy, Global Head of CPG Sector traitent de la problématique de la rentabilité du e-commerce et expliquent comment une meilleure efficacité opérationnelle peut contribuer à l’améliorer.

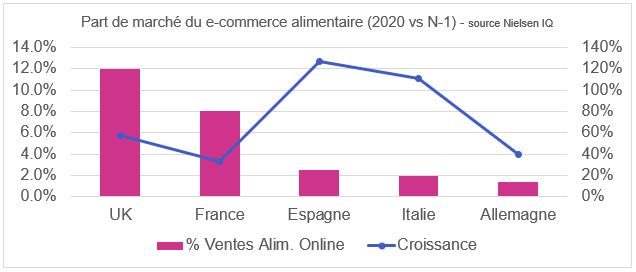

La croissance explosive observée dans le secteur du commerce en ligne au cours de la dernière année et demie a largement été évoquée par de nombreux acteurs de l’industrie et de la presse. Même si selon Nielsen la croissance en France a été moins rapide en 2020 que celle des autres pays européens (cf. graphique ci-dessous), les Echos affirmait récemment que l’e-commerce alimentaire français avait gagné 4 ou 5 ans avec le Covid (source : baromètre Nielsen/Fevad). Sur le plan européen, la France occupe la deuxième position en termes de part de marché derrière le UK. Particularité du marché français : la majorité de l’alimentaire en ligne est réalisé par le drive. La livraison à domicile ne représente qu’une faible part. Au Royaume-Uni, la tendance est inversée.

L’amélioration du niveau de fidélité observé sur les dernières périodes augurent d’un avenir prometteur et d’un développement pérenne du circuit.

Dès l’année dernière, nous annoncions ce phénomène dans notre rapport intitulé « Grocery Beyond the Tipping point » et prédisions un non-retour aux niveaux d’avant la pandémie pour le e-commerce. Les clients convertis à l’online le sont durablement pour une partie de leurs achats.

D’un point de vue extérieur, il serait raisonnable de penser que cette situation est positive pour la grande distribution. Après tout, plus de ventes signifie plus d’argent – n’est-ce pas ? La réalité, est, en tout état de cause, très différente étant donné les mécanismes complexes que nous connaissons.

Tandis que la pandémie a contribué à augmenter de manière exponentielle la demande des produits PGC en ligne, cette augmentation a mis une pression supplémentaire sur un modèle déjà sous tension pour de nombreux distributeurs. Selon le Financial Times , le coût moyen du picking pour une commande en ligne s’élève à environ 15 €, ce qui signifie que les distributeurs peuvent faire face à une marge opérationnelle pouvant atteindre 10 % sur ces livraisons. Ils vendent peut-être « plus », mais bon nombre d’entre eux paient un prix bien réel en conséquence.

Toujours désireux d’examiner en détail l’impact que les changements de comportements des clients peuvent avoir sur le retail, dunnhumby étudie la question de la rentabilité de l’Online depuis quelques temps à travers le prisme de notre domaine d’expertise pour proposer des solutions. Celles-ci peuvent de notre point de vue être réparties en deux catégories distinctes : l’optimisation opérationnelle et les sources de revenus alternatives.

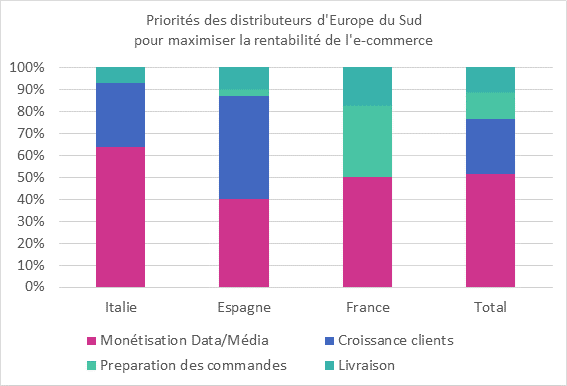

Il est clair qu’au Sud de l’Europe (Italie, Portugal, Espagne et France) la monétisation semble être la priorité numéro un, mais les distributeurs français considèrent que le picking est plus important (en seconde position) que la livraison, notamment en raison de l’importance du Drive sur le marché.

La création de sources alternatives de revenus – et la manière dont elles peuvent contribuer à rendre l’Online plus rentable – est un sujet que nous examinerons dans le prochain article de cette série. Pour l’instant, nous allons nous interroger sur comment les distributeurs peuvent tirer parti de l’optimisation opérationnelle pour créer une offre en ligne plus efficace.

Evaluer le niveau de maturité dans six domaines clés

Lors de l’évaluation de l’Online d’un distributeur, nous étudions sa maturité selon six dimensions. Plus les performances cumulées sont élevées, plus il est probable que les opérations en ligne seront efficaces, évolutives et rentables. Examinons chacun de ces domaines.

- Données connectées – « Connectées » est le mot clé. Pour bien comprendre les besoins et les comportements des clients, et ainsi prévoir les évolutions de la demande, les distributeurs ont besoin d’ensembles de données (« datasets ») connectés qui offrent une vision à 360° sur les canaux, les appareils utilisés et les points de contact, en ligne et en magasin.

- Stratégie et connaissance client – La maturité du distributeur sur cette dimension se mesure en fonction de sa capacité à construire une offre online adaptée aux besoins de ses clients. Cela signifie être capable de comprendre quels clients utilisent quels canaux, comment leurs missions d’achat varient et quel est l’effet de halo pour chacun des segments de clients.

- Cycle de vie des clients et personnalisation – Comment un distributeur peut-il encourager l’adoption du e-commerce ? Dans quelle mesure peut-il identifier et cibler les clients stratégiques ? Et dans quelle mesure est-il capable d’augmenter les dépenses par visite en adressant des communications pertinentes et personnalisées ? Les trois facteurs sont essentiels dans ce domaine.

- Exécution et opérations – Dans ce domaine, la maturité du distributeur est généralement évaluée selon le niveau d’exploitation des données à sa disposition, la technologie et la robotique déployées dans les différentes étapes d’exécution des commandes. La priorité pour le distributeur doit être de s’assurer que son approche des opérations est aussi évolutive et efficace que possible.

- Gestion des produits et des catégories (Category Management) – En ce qui concerne la gestion des produits et des catégories, la priorité est de savoir si l’Online est sur ou sous performant par rapport aux ventes en magasin (Offline) et de comprendre pourquoi. A l’instar de ce qui est fait en magasin pour faciliter le parcours d’achat, la même logique doit s’appliquer à l’Online pour garantir une expérience client optimale : affichage des catégories en ligne, recherche des produits, e-merchandising dans une optique d’augmentation du taux de conversion et du panier moyen.

- Insight et monétisation des médias – Un sujet que nous aborderons plus en détails dans le prochain article : les sources alternatives de revenus. Dans ce domaine, une plus grande maturité peut non seulement aider les distributeurs à stimuler les ventes et à augmenter la taille des paniers, mais aussi à compenser les coûts du e-commerce grâce à la monétisation des insights et des activations media.

Tandis que le niveau de maturité d’un distributeur dans chacun des domaines listés précédemment nous aide à comprendre l’efficacité – et donc la rentabilité – de son offre en ligne, il y a fort à parier que l’optimisation de certains aspects permette d’améliorer la rentabilité du circuit pour tous. Selon nous, ces aspects sont :

- Taille de panier – Plus le panier est grand, plus une transaction est rentable. dunnhumby a constaté que les expériences d’achat en ligne plus pertinentes permettent d’augmenter la taille des paniers de 10 à 20 %.

- Picking – Dans une logique de transformation, les planogrammes et les données de substituabilité issus des magasins peuvent être exploités pour créer des solutions palliatives pertinentes et efficaces permettant d’automatiser entièrement le picking.

- Livraison – A la différence des autres pays européens, la France a commencé par développer le drive dans une logique de maitrise des coûts. Avec le développement de l’e-commerce, la prochaine étape est clairement associée à la livraison. Le fait d’inciter les clients click-and-collect à basculer sur de la livraison à domicile peut contribuer à rééquilibrer le coût du e-commerce. Les abonnements à la livraison à domicile peuvent aider à garantir la fréquence d’achat et les dépenses des clients, tandis que les partenariats avec des sociétés de traitement du dernier kilomètre peuvent aider dans la quête de rentabilité. Autre phénomène intéressant en France : le développement du drive piéton. Il représente une véritable opportunité pour les distributeurs qui possèdent peu de points de vente de proximité pour mailler le territoire des villes. Pour E. Leclerc, ce sont les propriétaires des hypermarchés qui ouvrent des « Leclerc Relais », après avoir ouvert des drives automobiles. En baptisant ses unités « Leclerc Relais », E.Leclerc montre bien qu’il s’agit de ponts entre l’hypermarché et les urbains. La promesse est claire : apporter en centre-ville « les prix de l’hyper ».

- Rétention – Si un client passe chez un distributeur concurrent, il peut potentiellement transférer plus que ses achats Online. Fidéliser les clients existants est en définitive plus rentable que recruter de nouveaux de clients.

Dans le cadre de notre réflexion sur la rentabilité de l’e-commerce et en plus de l’efficacité opérationnelle, nous nous intéresserons au besoin croissant des distributeurs de créer des sources de revenus alternatives. Ce sujet sera traité dans notre prochain article.

RAPPORT: Augmenter la rentabilité du e-commerce : Comment gérer efficacement la croissance de l’online aujourd’hui. Télécharger le rapport >

RAPPORT

Augmenter la rentabilité du e-commerce : Comment gérer efficacement la croissance de l'online aujourd'hui

Télécharger le rapportThe latest insights from our experts around the world

L’art de fidéliser

Quels formats de distribution séduisent les Français à l’heure post-inflation ?